随着9月份的到来,多数国内企业都公布了自己的半年度财报。期间既有不如人意的答卷,也有超出预期的成绩单。而涂鸦智能(TUYA.US/02391.HK),在笔者看来就属于后者。

8月26日美股盘后,涂鸦智能发布了截至6月30日止的2024年中期业绩公告。报告期内,公司实现了1.35亿美元的营业收入,同比增长29.1%,毛利率上升2.3个百分点至47.9%,Non-GAAP净利润率为5.0%。单看二季度,涂鸦智能首次实现了会计公认准则下的正向盈利,跨过盈亏拐点。

自2021年中期以来,涂鸦智能的股价下行明显,其中既有宏观政策扰动影响中概股估值的因素,也有市场对公司中长期盈利能力和格局的担心。但基于万物智联的大趋势下,公司的中长期逻辑却从未动摇。随着公司盈利拐点的到来,涂鸦智能或正处于估值洼地。

1、第三方IOT领军企业,助力传统行业智能化进程

公开信息显示,涂鸦智能是一家专注于IoT云开发平台的服务商,主要提供IOT连接、AI、云计算等各项解决方案,帮助客户搭建各类智慧场景。从公司的收入分类来看,公司为客户提供PaaS、智慧解决方案、SaaS三类服务。但从公司官网的核心业务来看,公司的主要业务,便是为想要出品智慧互联产品的公司客户,提供一个中立性的全球化平台。

具体来说,涂鸦的IOT平台是给照明、家电、能源、可穿戴设备等传统家居行业的“拓展包”。用户可以利用涂鸦平台现有的资源,快速研发出一款适配智慧、万物互联场景的终端产品,将传统设备转变为支持软件操控的产品,为其附加语音识别、远程开关、手机操控、开关联动、数据互联等常见于智慧生活场景的功能,使客户产品获得迭代升级。

用近年来较为热门的话题来举例的话,涂鸦智能就好比家电家具行业的“华为智驾”,公司本身并不生产智慧家电,但通过平台系统,涂鸦能够做到赋能B端用户向智能化的升级。通过完善的自主开发平台模型,涂鸦智能拥有多种产品的开发方案、面板固件,以及在此基础上的个性化改造,甚至可以助力用户实现“一键开发”。对于本身缺乏研发能力的B端用户来说,涂鸦IOT平台是快速进入物联时代的方便法门。

而对于本身具有科研能力,也拥有自己的物联智慧平台的大型企业来说,涂鸦则有着另一个角度的优势。相较于阿里云、小米IOT等拥有自有品牌的物联运营商,涂鸦智能由于本身并不产出品牌,完全由第三方接入的立场,其独立性与中立性值得关注。通过同一IOT平台的端口与软件预设,涂鸦智能可以实现不同品牌之间的互联互通,成为不同品牌之间实现交互的“中间人”。

根据财报与官网数据,截至2024年6月30日,使用涂鸦智能平台的物联网PaaS客户达到2700个,截至2024年6月30日止六個月的客户总数约为4100个,有超过7600个品牌通过涂鸦智能布局物联产品。根据公司公布的合作伙伴来看,其中既有联想、海尔、美的等国内知名家电企业,也有飞利浦、施耐德等海外品牌。其中不乏本就打造了智联平台,但依旧通过涂鸦智能布局的企业。

在笔者看来,在人均物联网设备数量不断增加的背景下,单一平台的智能设备APP壁垒已然不坚固,对多种智能设备进行统一控制的需求会愈发强烈。而涂鸦智能便是能够实现这类需求,兼容各种品牌的中立性第三方平台。

截至2024年6月,注册涂鸦物联网设备和软件开发者或注册开发者接近120万,较去年年末增长约20%。在长时间的积累下,涂鸦智能目前的客户规模已经足以形成其商业壁垒,促使更多的品牌方加入涂鸦的“朋友圈”中,推动了公司收入端的增长。

2、营收恢复至21年同期,毛利增长推动公司跨过盈亏拐点

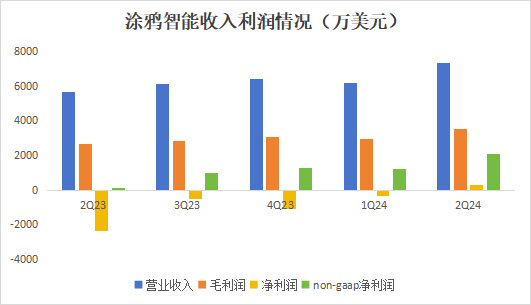

24Q1-24Q2,涂鸦智能分别实现收入6166万美元和7328万美元,分别同比增长29.9%、28.6%,均超过彭博一致预期。正如前文所言,公司在本季度实现了会计准则下的正向盈利,实现净利润313万美元,虽不算什么大数字,但却是公司跨过盈亏拐点的关键时点。若将视角放到非会计准则视角,则公司自2023年2季度以来,便逐步实现了较为亮眼的正向盈利。

拆分来看,公司主要营收入来源为公司的PaaS服务收入,即公司的核心主业——IOT平台服务收入。从上半年视角来看,公司PaaS收入达到9990万美元,占总收入比重的74%。据公司管理层所述,收入增长的主要原因为下游库存挤压减少,全球经济较2023年同期复苏以及集团战略性聚焦客户需求以及产品增厚所致。

值得注意的是,根据公司二季度财报公布,公司物联网PaaS业务的DBNER(付费客户本周期较上一周期的付费金额比值)为127%,而在去年同期仅为58%,说明用户在使用过涂鸦平台后,会倾向于进一步利用公司PaaS服务以及扩展服务,其用户粘性较高。在公司2700个物联网客户中,有280个贡献收入超过10万美元的客户被公司定为优质物联网PaaS客户,这类客户在上半年贡献了85.1%的物联网PaaS收入。

在公司管理层看来,优质客户的数量提升能够显著提升公司营收规模。公司在二季度进一步拓展公司“朋友圈”,并吸引了部分非消费电子领域的客户使用公司PaaS业务。随着大型企业的加盟数量增多,公司优质客户的数量有进一步提升的希望。

智慧解决方案方面,公司上半年收入增长41%至1684万美元,作为公司开发的IOT平台的延伸服务,公司通过智慧解决方案提供集成智能软件功能的智能设备硬件,其中包括对应智慧硬件所需的智能网关、红外遥控等。随着公司服务品牌的数量增加,相应的智能设备分销也有所提升。

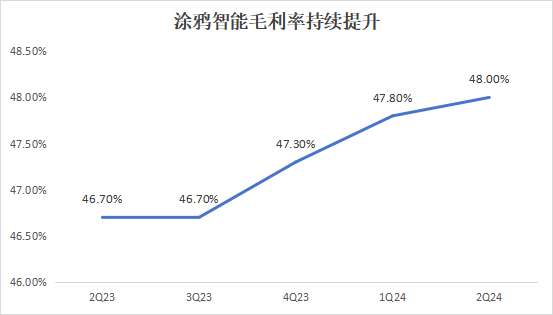

SaaS业务方面,公司上半年实现收入仅增长2.1%至1820万美元,表现方面较为令人失望。据公司所述,主要是由于部分收入的增长被技术开发服务收入减少所抵消。综合来看,公司的毛利率表现自2023年1季度以来呈现持续增长模式,在2024年2季度,公司毛利率创下新高,达到48%,而去年同期为46.7%,这也是公司实现正向盈利的核心因素。其中,公司核心业务-PaaS的毛利率为47.6%,较去年同期提升3.4个百分点,带动公司毛利爬升。

而费用方面,研发开支是影响公司会计准则标准下利润规模的主因。受过往股权激励摊销的历史影响,2024年上半年,公司研发开支金额达到4647万美元,占收入比重达到34.47%。但另一方面,在整体收入较去年同期增长的情况下,公司上半年营业费用总额迎来下降,由此推动公司净利润实现扭亏。

就营业利润视角来看,涂鸦智能在上半年未能实现会计准则下的正向盈利,但其亏损规模较去年同期有显著的缩减(58.1%),而在剔除股份薪酬支付以及营业外收入后,公司二季度非会计准则下的营业利润率为10.0%,同比提高21.2个百分点(2023年第二季度为负11.2%),首次实现了正向盈利,这对于公司而言,是商业模式得到验证的里程碑式节点。若公司能维持该盈利趋势,其2024年全年利润有望实现正向盈利。

3、关注消费环境修复对涂鸦智能的影响

从产业链视角来审视涂鸦智能,其所处的位置位于消费电子、家居装修的中游环节,其市场景气度与经济环境息息相关。而2021年以来,全球宏观经济复苏放缓,其经济环境对消费市场的冲击不言而喻。曾经在国内被广泛提及的“消费升级”不见踪迹,而在海外市场中,与家居装修消费相关的产业,也普遍受到抑制。

在这样的环境中,曾经炙手可热的IOT赛道经历了严苛的生存竞争,行业一度经历深度洗牌,众多曾经的小型IOT云开发平台均遭到了清退。而在这个浪潮中存活下来的IOT平台,无疑会拥有更高的市占率和集中度。从国际视角来看,涂鸦智能为独立第三方AIoT平台中的领导厂商。

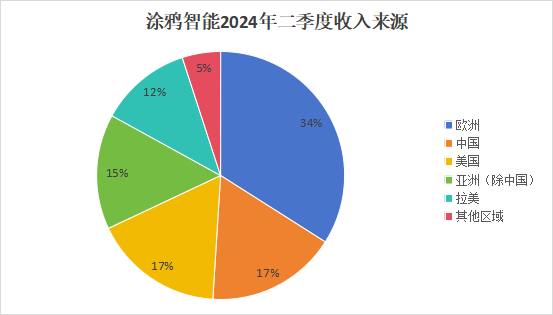

随着全球经济复苏步伐加快,得益于出海和需求恢复,物联网行业的营收和利润增速恢复增长。而涂鸦智能在经营的早期,就将市场方向放在了国际市场中,其主要客户群体与收入来源也更地聚焦海外环境。根据公司管理层所述,在公司2024年2季度的收入中,有83%的收入来源于国际市场,其中欧盟占比最高,达到34%。

展望后续,欧洲各国在2024年纷纷进入降息周期,而美联储也大概率将在9月开启降息。流动性宽松预期下,国内外地产+消费的复苏进程有望加速,将进一步推动涂鸦智能的营收与利润规模上行,重新回到高景气区间中。